- Finanzcoaching: Die meisten arbeiten ohne Zulassung

- Finanzcoaching für Frauen oft teurer als 1:1-Honorarberatung

- Warum sehen Finanzcoachings für Frauen so aus wie sie aussehen?

- Wann kann ein Finanzcoaching sinnvoll sein?

- Finanzcoaching als Weg zur finanziellen Freiheit?

Finanzcoaching für Frauen liegt im Trend. Viele Finanzbloggerinnen bauen sich erst Reichweite auf, um im Anschluss ihre Coachings anzubieten zu - wie ich finde - teils abstrusen Preisen.

Besonders seltsam finde ich als selbstständiger Honorarberater, wenn sich potenzielle Kundinnen auf Finanzcoachings bzw. Finanzmentorings in einer Gruppe mit anderen Frauen "bewerben" sollen.

Bei manchen Bewerbungen für ein Coaching werden zunächst persönliche Daten erfragt - bevor man überhaupt Details wie Preise und Inhalt des Finanzcoachings erfährt.

Bewerben? Dafür, dass ich einen vierstelligen Geld-Betrag für ein Coaching ausgeben "darf"? Ich weiß natürlich auch, dass dahinter der Marketing-Trick steht, ein Finanzcoaching so aussehen zu lassen als sei es heiß begehrt und die Plätze für das Finanzcoaching knapp.

Immerhin war das Coaching von Madame Moneypenny der Welt einen kritischen Artikel wert. Mindestens ebenso lesenswert wie der Artikel von Netzcheckerin Judith Henke sind übrigens die Kommentare zum Thema Coaching, Geld, Finanzen und Finanzentscheidungen.

Ich und übrigens einige meiner Kundinnen und Kunden haben das durchschaut, aber offenbar fallen immer noch genügend Menschen auf diesen Trick hinein.

Es ist wohl eine Typ-Frage: Ich würde mich als Kunde nie auf irgendein Coaching bewerben, für das ich bezahlen soll. Ganz im Gegenteil: Diese banale Verkaufs-Psychologie erzeugt hoffentlich nicht nur bei mir eine Abwehrreaktion.

1. Finanzcoaching: Die meisten arbeiten ohne Zulassung

Vorab: Als unabhängiger Honorarberater in Sachen Altersvorsorge und Geldanlage mit Zulassung gemäß § 34 h Gewerbeordnung samt allen Pflichten bin ich naturgemäß in der Bewertung von Finanzcoaching-Angeboten nicht unabhängig. Ich sehe sie äußerst kritisch. Das hat aber auch handfeste Gründe:

Finanzcoach ist eine ungeschützte Berufsbezeichnung. Jeder und jede kann sich so nennen (das gilt übrigens auch für Finanzberater, Vermögensberater etc., aber das ist ein anderes Thema).

Es gibt auch Finanzproduktverkäufer mit Zulassungen nach § 34d und § 34f Gewerbeordnung, die nicht nur Provisionen durch den Verkauf von gebührenträchtigen Finanzprodukten wie Mischfonds, überteuerte und riskante Anlagezertifikate, aktiv gemanagten Fonds und teuren Rentenversicherungen kassieren, sondern als zusätzliche Einnahmequelle auch Finanzcoaching anbieten.

Zahlreiche, ich würde sogar schätzen, die Mehrheit aller Finanzcoachs, arbeitet jedoch ohne jegliche Zulassung.

Dagegen muss ich als Honorar-Finanzanlagenberater viele Voraussetzungen erfüllen und Vorschriften einhalten, die letztlich dem Schutz des Kunden dienen:

- Als Honorar-Finanzanlagenberater habe ich eine Prüfung zum Finanzanlagenfachmann bei der IHK Berlin abgelegt. Nicht so schwierig wie eine Promotion in Chemie, aber die Durchfallquote bei meiner Prüfung lag bei über 50 Prozent

- Alle (Honorar)-Finanzanlagenberater müssen eine Vermögensschadenshaftpflichtversicherung abschließen. Nicht, dass ich sie je brauchen würde, aber im Prinzip ist das eine zusätzliche Sicherheit für Beratungskunden.

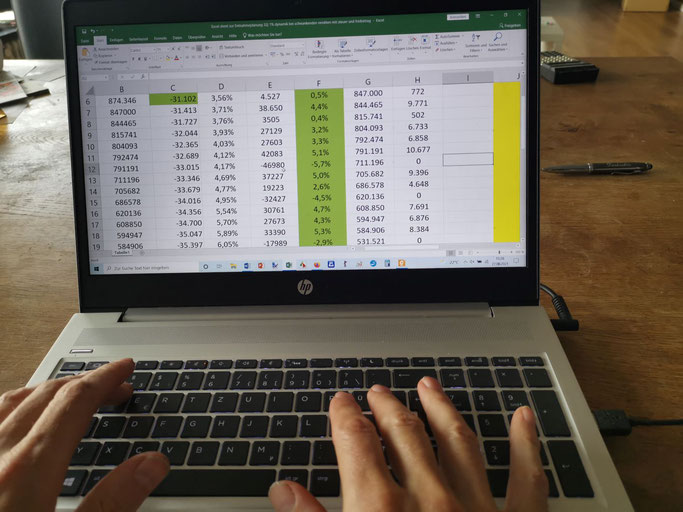

- Ich muss bei meiner Finanzberatung strenge Befragungs- und Dokumentationspflichten erfüllen. Dazu gehören eine ausführliche "Geeignetheitserklärung" nach der erfolgten Finanzberatung. In der Geeignetheitserklärung muss ich detailliert begründen, warum meine Anlageempfehlungen für den jeweiligen Anleger oder die jeweilige Anlegerin passen.

- Ich unterliege als Honorarberater mit 34-h-Zulassung einem strengen Provisionsverbot. Ich darf als Honorar-Finanzanlagenberater weder Provisionen noch Affiliate-Vergütungen etc. für von mir empfohlene Finanzprodukte oder Online-Broker annehmen

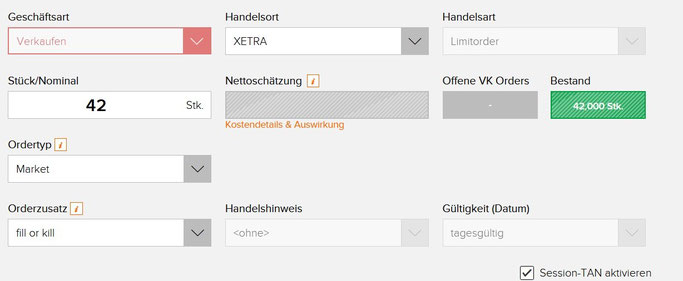

- Jede Finanzberatung durch mich ist eine individuelle Einzelberatung, in der ich auf die persönlichen finanziellen Verhältnisse und Bedürfnisse meines Kunden bzw. meiner Kundin eingehe. Bei jedem einzelnen Kunden, bei jeder einzelnen Kundin checke ich - bevor irgendeine Finanzentscheidung fällt - die finanzielle Risiko-Fähigkeit, gehe aber eben auch auf ihre oder seine Risiko-Neigung in Sachen Finanzen ein. Ich begleite meine Kunden auch, falls gewünscht, ganz konkret bei der Umsetzung meiner Empfehlungen.

- Jeder Kunde erhält von mir eine garantiert kostenlose Erstberatung, die ihn zu nichts verpflichtet. Im Gegensatz zu anderen Honorarberatern oder Coaches übe ich keinerlei Druck aus und rechne die Erstberatung auch nicht im Nachhinein ab, falls keine Beratung stattfindet.

Finanzcoaching für Frauen oft teurer als 1:1-Honorarberatung

Äußerst fragwürdig finde ich überteuerte Finanzcoachings für Frauen im Gruppen-Format von Menschen ohne Zulassung und Qualifikation in Sachen Finanzen und Vermögensaufbau.

Diese Coachings bieten weniger als eine seriöse Einzel-Finanzberatung, kosten aber mehr. Warum ich das als Abzocke bezeichne, möchte ich im Folgenden detailliert begründen.

1. Ganz gleich ob Gruppe oder Einzel-Finanzcoaching: Finanzcoachs ohne Qualifikation und Zulassung dürfen gar keine individuelle Anlageberatung anbieten - man findet diesen Hinweis manchmal nur versteckt in deren Allgemeinen Geschäftsbedingungen (AGBs) oder im Impressum.

2. Gerne findet sich der Hinweis "keine Anlageberatung" auch auf gesponserten Instagram-Posts, wenn beispielsweise der "ETF der Woche" oder ähnliches präsentiert wird.

3. Finanzcoachs nutzen die Reichweite ihrer Social-Media-Kanäle und Finanzblogs um Affiliate-Deals mit Online-Brokern oder ähnlichem abzuschließen und empfehlen diese entsprechend. Auch hier nehmen viele Finanzbloggerinnen und Finanzblogger das Geld gerne mit. Unabhängigkeit sieht für mich anders aus

4. Finanzcoachs, die ihre Dienste nur in der Gruppe anbieten, präsentieren ihr Gruppen-Finanzcoaching häufig als Problemlösung für die Altersvorsorge, aber: Ein Gruppen-Finanzcoaching kann gar nicht ausreichend auf die individuelle finanzielle Situation jeder Teilnehmerin eingehen.

5. Gerade Finanzcoachings, die sich ausschließlich an Frauen richten, arbeiten mit emotionaler Ansprache, erzeugen dabei aber auch gerne plakativ Ängste z.B. wegen niedriger Ansprüche in der gesetzlichen Rentenversicherung, der Rentenlücke.

Sie stilisieren dabei ihr überteuertes Finanzcoaching gleichzeitig als Beitrag zum Female Empowerment. Moralisch halte ich diese Verknüpfung von eigenem Verkaufsinteresse teurer Finanzcoachings mit hehren gesellschaftlichen Zielen für äußerst fragwürdig und eine ziemliche Überhöhung der eigenen Bedeutung.

Eigentlich ist diese billige Nummer leicht durchschaubar....aber dann offenbar doch nicht für jede.

Warum sehen Finanzcoachings so aus wie sie aussehen?

Nun, die Antworten darauf sind relativ einfach:

- Positive Skaleneffekte: Wenn an einem Finanzcoaching 10, 20 oder 30 Leute teilnehmen und pro Teilnehmer, sagen wir, 1500 Euro fällig werden, dann entsteht ein Skaleneffekt: Der Finanzcoach macht dann mit einem Durchlauf 15000, 30000 bzw. 45000 Euro Umsatz. Bei den richtig teuren Finanzcoachings, kann sich das jeder selbst ausrechnen. Zum Vergleich: Ich kann als Honorar-Finanzanlagenberater immer nur eine Person beraten und rechne mein Arbeitsaufwand mit einem fairen Stundensatz ab.

- Große Bestandteile dieser Finanzcoachings sind einmalig produzierte Online-Videos und Facebook-Gruppen. Hier fällt - nach einmaligem Aufsetzen - praktisch kein Aufwand für den Finanzcoach mehr an. Außer natürlich dem ständigen Bespielen auf den Social-Media-Kanälen.

- Keine Zulassung: Die Strategie der selbst ernannten Finanzexperten und Finanzexpertinnen funktioniert so, dass sie ihr Finanzcoaching risikolos gestalten - risikolos in dem Sinne, dass die Finanzcoachs selbst für die Inhalte ihres Finanzcoachings nicht haften.

- Wer als Finanzcoach arbeitet, erspart sich also viel Zeit und Geld, weil er keine Prüfung ablegen muss, weniger lästigen Schreibkam hat und auch kein Vermögensschadenshaftpflicht bezahlen muss.

Wann kann ein Finanzcoaching sinnvoll sein?

Für Menschen, die Schwierigkeiten mit dem Haushalten haben, können Finanzcoachings zu Themen wie

- Haushaltsbudget einhalten mit Haushaltsbuch oder Finanz-App

- Vermittlung von Basis-Wissen in Sachen Finanzen, etwa die Unterschied zwischen Girokonto, Tagesgeld, Festgeld und Onlinebroker

- Spar-Strategien für den eigenen Notgroschen

sinnvoll sein. Solche Finanzcoachings, egal ob für Frauen oder Männer, die im Grunde eher Seminar- bzw. Fortbildungs-Charakter haben, können in Gruppen stattfinden, denn hier geht es eher um die Steuerung des eigenen Konsumverhaltens und Erfahrungsaustausch - weniger um komplexe und individuelle Fragen der langfristigen Altersvorsorge und Geldanlage.

Finanzcoaching als Weg zur finanziellen Freiheit?

Ich würde sagen: Der erste Schritt in die finanzielle Freiheit ist es überteuerte Finanzcoachings und Finanzmentorings für Frauen zu erkennen - und davon die Finger zu lassen.

An alle Finanzcoachs und Finanzmentorinnen da draußen rufe ich: Holt euch eine Zulassung und steht für eure Finanzberatung ein! Wir brauchen mehr Honorar-Finanzanlagenberater und selbstverständlich auch Honorar-Finanzanlagenberaterinnen, die echte, unabhängige Finanzberatung bieten. Derzeit gibt es deutschlandweit nur rund 300(!), tatsächlich wäre es interessant zu wissen: Wie viele Frauen sind darunter?

Was wir nicht brauchen: (Frauen-) Finanzcoachings, die das Unwissen ihrer Zielgruppe ausnutzen und diese finanziell mit absurden Kosten von mittleren vierstelligen Geldbeträgen schröpfen. Genau darüber habe ich übrigens einen satirischen Beitrag zum 1. April 2022 über eine von mir angeblich gegründete Männer-Finanzberatung geschrieben.

Übrigens sind etwas mehr als die Hälfte meiner Kundschaft Frauen. Tatsächlich habe ich schon einige Frauen beraten, die Frauen-Finanzcoachings absolviert haben, bzw. überteuerte Coachings erkannt und verworfen haben.

Gute Einsteiger-Informationen zum Thema Geldanlage, Investieren und Altersvorsorge gibt es aber wesentlich günstiger, z.B. im Buch "Souverän investieren für Einsteiger" von Gerd Kommer, Finanzfluss oder im Blog von Prof. Hartmut Walz. Und mein eigenes Buch "Die große Fondslüge" hat auch schon der einen oder dem anderen die Augen geöffnet.

Um von mir in Sachen Altersvorsorge und Vermögensaufbau beraten zu werden, benötigen Sie übrigens keinerlei Vorkenntnisse. Wenn Sie wissen, was ein Onlinebroker oder ein ETF ist, freue ich mich. Falls nicht, ist das aber auch kein Problem.

Falls Sie sich für echte Honorarberatung interessieren, beschreibe ich hier den Ablauf meiner Honorarberatung. Das Erstgespräch ist immer kostenlos.

Vincent Sievers (Donnerstag, 06 Februar 2025 11:02)

Guten Tag Herr Dr. Ritzau,

per Zufall bin ich über diesen Artikel und er spricht mir aus der Seele. Ich bin gerade erst dabei meine Selbstständigkeit im Bereich der Honorarberatung aufzubauen.

Ihr Artikel hat etwas sehr gut formuliert, was ich mir immer schon gedacht habe. Vielen Dank dafür.

Herzliche Grüße

Vincent Sievers